Energía en AL

Martes 28 de julio de 2015, p. 16

Debió haber sido un día de gran emoción. Una subasta pública realizada el 15 de julio marcaba el fin de un monopolio de 77 años en exploración y producción petrolera por Pemex, la compañía propiedad estatal, y daba entrada a una nueva era de inversión extranjera en petróleo mexicano que hasta hace pocos años se consideraba inimaginable.

El gobierno mexicano había esperado que su primera subasta de bloques de exploración en aguas someras del Golfo de México sería el despegue de la modernización de su industria energética. En los preparativos para la licitación había buscado ser tan accesible como se lo permitiera su histórica antipatía por las compañías petroleras extranjeras. Juan Carlos Zepeda, director de la Comisión Nacional de Hidrocarburos, había puesto énfasis en la transparencia, señalando que había “cero espacio” para el favoritismo. Cuando los precios del crudo mexicano estaban arriba de 100 dólares por barril, el año pasado (ahora andan alrededor de 50), el gobierno hablaba con optimismo de una bonanza. Había pronosticado que se venderían de cuatro a seis bloques, con base en normas internacionales.

No fue así. Los resultados quedaron muy por debajo de las expectativas del gobierno y subrayan cómo el nacionalismo residual sobre los recursos continúa plagando la industria petrolera latinoamericana. Sólo dos de los 14 bloques de exploración fueron asignados, ambos al mismo trío de firmas energéticas, encabezado por una mexicana. Los funcionarios atribuyeron el decepcionante resultado al desfalleciente mercado internacional del crudo, pero su propia inseguridad por no dar la apariencia de que malbaratan el crudo del país tal vez tuvo parte de la culpa, según expertos en la industria. El día de la subasta, el secretario de Hacienda fijó requisitos mínimos de postura que algunos consideraron onerosamente altos; las propuestas de cuatro bloques fueron descalificadas porque no llegaron al piso oficial.

A menudo el sector privado entiende mejor las perspectivas submarinas que el sector público, pero la renuencia mexicana a ceder todo el control podría haber impedido al gobierno aquilatar el verdadero valor de los bloques. “Todavía tienen problemas para abandonar la vieja mentalidad del control total, en vez de dejar que el mercado decida”, comenta un ejecutivo de la industria. Uno de los dos bloques cedidos al consorcio ganador (formado por la mexicana Sierra Oil and Gas,k Talos Energy, radicada en Dallas, y la londinense Premier Oil) fue objeto de una disputa más reñida de lo que el gobierno esperaba: cuatro grupos ofrecieron mucho más que el mínimo fijado.

A causa de sensibilidades históricas, México otorgó extraños contratos para compartir ganancias entre el Estado y empresas privadas, en vez de conferir propiedad absoluta de las reservas petroleras al sector privado. También requirió cierto nivel de garantía corporativa para cubrir derrames que rebasen las normas internacionales. Su capacidad potencial de rescindir contratos también ha alarmado a algunas compañías, temerosas de que sus pozos sean expropiados sin compensación.

La subasta en México llega en un momento en que otros países de AL –incluso la Venezuela socialista– reconsideran su visceral hostilidad hacia las firmas petroleras foráneas, aunque aún con titubeos. La caída de precios ha arruinado los planes de inversión en la zona, y ha dado más atractivo a los beneficios de adoptar una dosis de la eficiencia del sector privado. Ante la escasez del capital, la competencia por la inversión extranjera se ha incrementado.

Pemex ha recortado este año su gasto de capital en 4 mil millones de dólares, o alrededor de 12 por ciento, a 23 mil 500 millones de dólares; las cifras para los próximos cuatro años están ominosamente “en revisión”. México necesita con desesperación compensar ese descenso para sostener la producción de crudo. Petrobras, la gigante paraestatal brasileña, informó el año pasado que recortaría su gasto de capital en más de un tercio en los próximos cinco años, a 130 mil millones de dólares. La inversión de este año en Colombia, alguna vez favorita de la industria petrolera de mediana capacidad, será de la mitad del monto del año pasado, indica Iván Cima, de la firma consultora energética Wood Mackenzie.

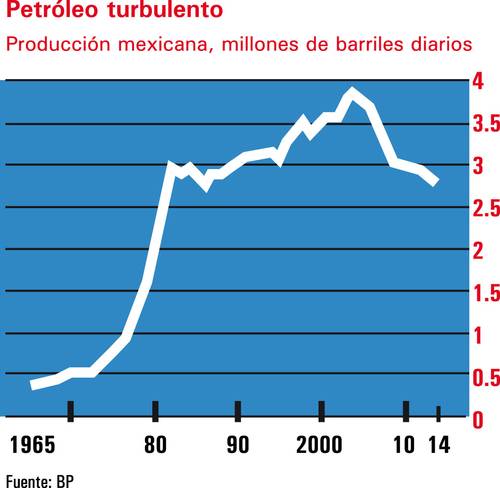

Los recortes sólo exacerbarán el estancamiento regional en la producción petrolera. Cima señala que Colombia no logrará bombear un millón de barriles diarios (b/d) este año. Luego de una racha perdedora de una década, la producción mexicana, que en fecha reciente fue afectada por dos incendios en pozos, ha caído a 2.27 millones de b/d, muy por debajo de las proyecciones del gobierno a principios del año (ver tabla).

La mayor sacudida llegó a finales de junio, cuando Petrobras, abrumada por un escándalo de corrupción y enormes deudas, recortó 1.4 millones de b/d de su previsión para 2020. Venezuela, el mayor productor y único miembro de la OPEP en la región, también está bombeando mucho menos de su previsión original. Pedro Joaquín Coldwell, secretario mexicano de Energía, comenta con ironía que en la década de 1990 países miembros y no miembros de la OPEP, como Venezuela y México, negociaban acuerdos razonables para elevar los precios reduciendo la producción. Ahora los recortes vienen por sí solos.

Este decepcionante desempeño colectivo es una mancha en la credibilidad latinoamericana. El desgaste empezó en Venezuela en los primeros años del siglo, cuando el finado Hugo Chávez convirtió a PDVSA, empresa estatal de clase mundial, en caja chica para su populismo despilfarrador, y luego ahuyentó a los inversionistas extranjeros. Tras su llegada al poder, la producción petrolera cayó en alrededor de un tercio, aunque por muchos años el efecto fue disimulado por los precios altos. Ahora sus funcionarios de energía van con el sombrero en la mano a lugares como Rusia, China e India, rogando por inversiones.

Brasil también pasó de ser una superpotencia energética en ciernes a virtualmente un paria. Cuando Petrobras descubrió enormes reservas petroleras en capas subsalinas de rocas en lo profundo del océano Atlántico, en 2007, el gobierno esperaba que el país llegaría a ser uno de los cinco mayores productores de petróleo del mundo. Pero los esfuerzos por sostener la ventaja de Petrobras como equipo local, entre ellos el requisito de tener un mínimo de participación de 30 por ciento y ser el operador principal en los descubrimientos subsalinos, han ahuyentado a muchos socios extranjeros. En un intento de atraerlos de nuevo, impulsar la producción y elevar las regalías, el Senado brasileño analiza una iniciativa de ley que relajaría esas obligaciones de Petrobras. Pero la presidenta Dilma Rousseff y miembros de su partido mantienen su oposición, por razones patrióticas. Ella podría vetarla aun si la aprobara el Congreso.

La primera experiencia de México en subastas sugiere que la liberalización a medias no es suficiente para atraer un capital escaso. En las semanas siguientes México lanzará los procesos de licitación de campos en aguas profundas que serán de mayor interés para las grandes petroleras, y de asociaciones con terceros, en las que Pemex promoverá proyectos conjuntos con firmas privadas. Necesitará aplicar las lecciones del primer resbalón para atraer más interés. Su reto es mostrar que juega con las reglas de un moderno mercado abierto petrolero, y no con las de un espinoso mercado latinoamericano. Si hace lo primero, los días de la producción en picada deben estar contados, y la industria petrolera regional tendrá un mejor modelo que seguir.

Economist Intelligence Unit

Traducción: Jorge Anaya

En asociación con Infoestratégica