Será la principal embotelladora de productos Coca-Cola en AL y la segunda en el mundo

Será la principal embotelladora de productos Coca-Cola en AL y la segunda en el mundo

Adquirirá Femsa la trasnacional Panamco en 3 mil 600 mdd

El acuerdo formalizado ayer por ambas empresas se concretará en un plazo de tres a cuatro meses

El acuerdo formalizado ayer por ambas empresas se concretará en un plazo de tres a cuatro meses  Representa la absorción más grande de una compañía extranjera por una mexicana

Representa la absorción más grande de una compañía extranjera por una mexicana

JUAN ANTONIO ZUÑIGA M. Y DAVID CARRIZALES REPORTERO Y CORRESPONSAL

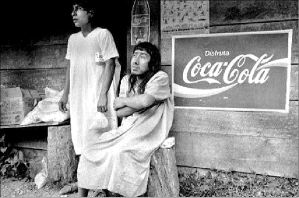

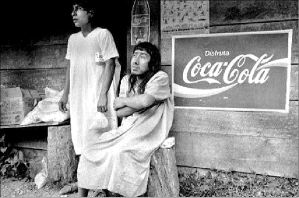

Fomento Económico Mexicano (Femsa), la mayor embotelladora de productos Coca-Cola en México, anunció la formalización de un acuerdo para adquirir Panamericana Beverages Inc. (Panamco), una de las tres envasadoras de refrescos de cola más importantes del mundo, mediante una operación de 3 mil 600 millones de dólares, que incluirá la asunción de 800 millones de dólares de deuda neta de la compañía estadunidense, informaron ambas empresas en un comunicado fechado en las ciudades de Monterrey, México y Miami.

Esta operación, que significa la más grande absorción de una empresa extranjera realizada por una mexicana, se concretará en un plazo de tres a cuatro meses, con lo que la nueva compañía se convertirá en la mayor embotelladora del sistema Coca Cola en América Latina y la segunda más grande del mundo. Con sede en Miami, Florida, Panamco opera en Guatemala, Nicaragua, Costa Rica, Panamá, Colombia, Venezuela y Brasil.

Una vez que se realice la operación de compra venta, Coca-Cola  Femsa -que mantendrá la misma razón social- detentará cerca de 20 por ciento de las ventas totales de refrescos en el mundo, informó el presidente del consejo de administración, José Antonio Fernández Carbajal, en conferencia de prensa en Monterrey.

Femsa -que mantendrá la misma razón social- detentará cerca de 20 por ciento de las ventas totales de refrescos en el mundo, informó el presidente del consejo de administración, José Antonio Fernández Carbajal, en conferencia de prensa en Monterrey.

El costo total de la transacción es equivalente a 68 por ciento del valor total de los activos de Femsa, un negocio corporativo de inversionistas mexicanos integrado por Femsa Cerveza (Cuauhtémoc y Moctezuma); Coca-Cola Femsa, Femsa Empaques, Femsa Logística y Femsa Comercio (la cadena de tiendas Oxxo).

De acuerdo con informes de la Bolsa Mexicana de Valores (BMV), el valor total de los activos de Femsa al término de septiembre de este año ascendían a 51 mil 953.4 millones de pesos (unos 5 mil 160 millones de dólares); su capital contable se ubicaba en 21 mil 732.2 millones de pesos; las ventas durante 2002 representaban ingresos por 38 mil 565 millones de pesos, su utilidad de operación se elevaba a 6 mil 929.6 millones, y ganancias netas eran de 2 mil 80.4 millones de pesos.

Entre los integrantes de su consejo de administración figuran, junto con Luis Téllez Kuenzler -ex secretario de Energía durante el gobierno de Ernesto Zedillo Ponce-, conspicuos empresarios mexicanos como Eduardo A. Elizondo, Alberto Bailleres y Ricardo Guajardo Touché. Y se encuentran apellidos sobresalientes en la historia de los empresarios mexicanos, como Roberto Servitje Senda; Lorenzo H. Zambrano Treviño, Juan Carlos Branif Hierro y Consuelo Garza Garza.

Se estima que con la compra de Panamco, Coca-Cola Femsa alcanzará ventas anuales por cuatro mil 600 millones de dólares por la venta un millón 900 mil cajas de refrescos de cola.

Regalo navideño

La formalización del acuerdo se alcanzó a las cuatro de la mañana de ayer, según informó Fernández Carvajal, quien calificó la transacción como "un regalo muy grande que Dios nos está permitiendo en Navidad", ya que después de varios años de consolidación Femsa vuelve a crecer mediante una operación considerada como la más grande e importante realizada por una empresa privada mexicana, al adquirir una firma extranjera de las dimensiones de Panamco.

Bajo las condiciones de la transacción, los tenedores de acciones clase A de Panamco, excluyendo a The Coca-Cola Company, recibirán un monto agregado de mil 820 millones de dólares en efectivo, equivalente a 22 dólares por acción, y los tenedores de acciones clase B de Panamco, excluyendo a The Coca-Cola Company, recibirán la suma total de 247 millones de dólares en efectivo, o 38 dólares por acción.

Además, The Coca-Cola Company recibirá aproximadamente 304 millones de acciones Serie D de Coca-Cola Femsa, las cuales no cotizan en ningún mercado de valores, como intercambio por todas sus acciones de Panamco clase A, clase B y clase C, que representa un monto total de 674 millones de dólares, o 22 dólares por acción, se explicó, por otra parte, en un comunicado conjunto de las empresas firmantes del acuerdo, difundido por la BMV.

Coca-Cola Femsa cuenta con ocho plantas embotelladoras en México y una en Buenos Aires; atiende a más de 297 mil 500 detallistas en México y a 72 mil en el área metropolitana de Buenos Aires; representa aproximadamente 3.4 por ciento de las ventas mundiales de Coca-Cola, 25 por ciento de todas las ventas de esta bebida gaseosa en México y 36.5 por ciento de todas las ventas en Argentina.

Panamco, por su parte, es la embotelladora más grande de América Latina y uno de los tres mayores envasadores de Coca-Cola en el mundo. Produce y distribuye productos de esta marca en sus franquicias en México, Guatemala, Nicaragua, Costa Rica, Panamá, Colombia, Venezuela y Brasil, además de agua embotellada, cerveza y otras bebidas en algunos de estos territorios.

La operación sería financiada con dos mil 50 millones de dólares de nueva deuda, para lo cual Coca-Cola Femsa cuenta con un compromiso formal por parte de JP Morgan Chase y Morgan Stanley. Además se contempla una contribución de capital de 260 millones de dólares por parte de Femsa y efectivo disponible. Parte de esos recursos serán usados para refinanciar unos 464 millones de dólares de la deuda de Panamco.

Femsa -que mantendrá la misma razón social- detentará cerca de 20 por ciento de las ventas totales de refrescos en el mundo, informó el presidente del consejo de administración, José Antonio Fernández Carbajal, en conferencia de prensa en Monterrey.

Femsa -que mantendrá la misma razón social- detentará cerca de 20 por ciento de las ventas totales de refrescos en el mundo, informó el presidente del consejo de administración, José Antonio Fernández Carbajal, en conferencia de prensa en Monterrey.