México: telecomunicaciones

Martes 9 de octubre de 2012, p. 26

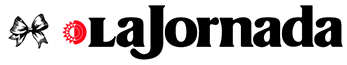

Aunque México es el segundo mercado de tecnologías de información y comunicación (TIC) en América Latina, las tasas de penetración están entre las más bajas de la OCDE. Es el país de menor penetración de banda ancha en esa organización.

Los precios de los servicios de telefonía móvil y banda ancha han tenido una significativa reducción, pero siguen siendo altos en comparación con otras naciones, lo cual limita la penetración, en especial entre el segmento más pobre de la población, concentrado en zonas rurales. En 2009 los precios de los servicios de telefonía móvil y banda ancha eran 26 y 31% más altos, respectivamente, que el promedio de la OCDE.

El costo de banda ancha en general se compara mejor con países de la OCDE, pero en términos de precio por velocidad siguen siendo altos.

Pese a las altas tarifas, un factor importante para mantener alta la demanda de móviles ha sido la introducción de alternativas de bajo costo, como mensajes SMS y servicios de prepago.

México ocupa el segundo lugar entre los países de la OCDE con menor inversión por línea de acceso.

La deficiente infraestructura de telecomunicaciones se relaciona en parte con la muy limitada competencia en el mercado. Telmex representa 80% del mercado de líneas fijas (en términos de suscriptores) y Telcel, 70% de los suscriptores de líneas móviles. Telefónica (España) y Nextel (EU) son los únicos operadores extranjeros en el mercado mexicano.

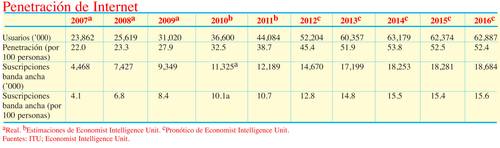

El lento crecimiento del ingreso real restringirá el desarrollo del mercado de TI. El número de suscriptores de Internet se incrementará 7.6% anual en promedio en 2012-16, con un crecimiento negativo de 0.2% en 2015-16. En 2016 estará en 54.4%, bastante debajo de Corea del Sur, también miembro de la OCDE (84.2%).

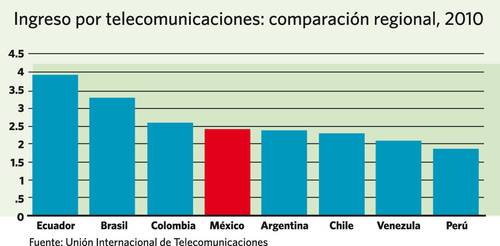

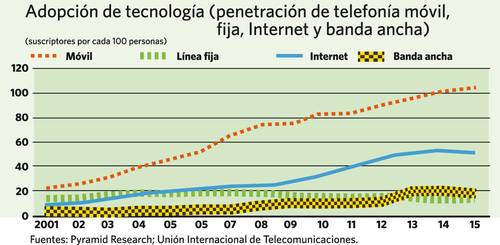

Debido al descenso en los costos de acceso y de los dispositivos auriculares, la penetración de la telefonía móvil llegará a 106% en 2016. Sin embargo, el mercado comenzará a mostrar signos de madurez, con una tasa de crecimiento anual de 6.1% en 2012-16, contra 11.5% en 2007-11.

México irá detrás de las tendencias globales actuales en penetración de móviles, pues un número cada vez mayor de países de mediano ingreso están llegando a la cobertura de 200%.

En 2012-16 el mercado de las telecomunicaciones se caracterizará por la continuación de esfuerzos gubernamentales por combatir conductas anticompetitivas.

No prevemos ninguna mejora radical en la competencia. Telmex y Telcel seguirán dominando el mercado, aunque existe cierto potencial en servicios más innovadores, como la telefonía por Internet.

El 14 de junio se aprobó una controvertida fusión entre Grupo Televisa y Iusacell, lo cual crea un potencial rival de peso al dominio de América Móvil en el mercado telefónico, porque dio a Iusacell la opción de compartir algo de la infraestructura de Telefónica, lo que le permitiría ofrecer precios más competitivos.

Axtel y Alestra son los principales competidores de Telmex en telefonía fija, pero representan en conjunto sólo 19.1% del mercado. En el mercado móvil Telcel enfrenta creciente competencia, sobre todo de Movistar (Telefónica), que se ha convertido en el segundo operador del país (22% del mercado).

Hasta ahora se ha negado a Telmex una licencia para incursionar en el mercado de televisión, lo que le impide ofrecer el lucrativo triple play (telefonía, Internet y video), que operadores de cable y grandes redes como Grupo Televisa han podido explotar.

En 2009, Grupo Televisa y Megacable controlaban 45.7% y 21.2% del mercado de la televisión por cable.

En una acción sorprendente, en noviembre de 2011, Telcel llegó a un acuerdo con Telmex, Telnor, Marcatel y Nextel para reducir los honorarios de interconexión hasta 2014, a una tasa de 0.30 pesos (0.02 de dólar), entre los más bajos de la OCDE.

Telecomunicaciones fijas

México sigue siendo uno de los mercados de telecomunicaciones más atractivos de América Latina, según Pyramid Research. Se prevé que a finales del periodo de pronóstico el ingreso total de su mercado llegue a 25.6 mdd, del cual la porción fija representará sólo 5.4 mdd.

Telmex seguirá siendo el operador más grande, con 72 por ciento del valor del mercado, según Datamonitor.

Telecomunicaciones móviles

El sector móvil ha sido el principal impulsor del crecimiento en la industria de telecomunicaciones, con 40% en 1996-2009, en comparación con el promedio de 20% en la OCDE. México es el tercero en participación del mercado americano por ingreso (7%), detrás de EU (54.4%) y Brasil (29.2%).

La penetración de móviles se ha elevado de 14.1% en 2000 a 88.9% estimado en 2012, y se prevé que llegue a 106% en 2016, debido al impulso de la creciente competencia entre Movistar y Telcel.

Este rápido crecimiento llevará el ingreso del sector a 20.1 mdd en 2016 (contra 2.6 en 2000), equivalentes a un 80% del ingreso total por telecomunicaciones en ese año.

El protocolo de voz por Internet fijo (VoIP), las comunicaciones móviles de datos y la banda ancha de Internet fija serán los subsectores de mayor crecimiento en los próximos cinco años. Las redes de tercera generación (3G) se expandirán, debido a recientes subastas de espectro móvil y a la entrada de nuevos operadores, pero los servicios de voz seguirán constituyendo el grueso del mercado móvil.

Impulsados por la creciente adopción de la banda ancha, la competencia (luego que Telefónica, Televisa y Megacable ganaron el proceso de subasta de infraestructura de fibra óptica) y la demanda de aplicaciones de contenido (al abaratarse los teléfonos inteligentes), los servicios de móviles de datos serán el segmento número dos en el apartado de telecomunicaciones hacia 2016, con 36% del mercado total (contra 25% en 2011), según Pyramid Research.

Si bien Telcel seguirá dominando el mercado, la entrada de Grupo Televisa (que en fecha reciente adquirió 30% y 50% de las acciones de los operadores móviles Nextel y Iusacell, respectivamente) y la reciente fusión Televisa-Iusacell deben permitir mayor competencia.

Además, Telefónica y Iusacell anunciaron planes en junio para cooperar en proyectos de infraestructura (notablemente la construcción de una red de cable de fibra óptica y una torre inalámbrica, con las que se propone abarcar 90% de la población del país).

A partir de este año, la entrada de Virgin, el operador más exitoso del mundo en redes móviles virtuales –planea una inversión de 300 mdd en México–, también incrementará probablemente la competencia, así como la innovación y la inversión.

La proporción de suscriptores móviles de prepago está entre las más altas de la OCDE: en 2009, un 70% de los suscriptores móviles eran de prepago, contra 44% en la organización en conjunto. Esta tendencia no cambiará en forma significativa en 2012-16.

Los servicios facilitados por telefonía móvil aún no despegan en gran escala en México, pero América Móvil y Citigroup invertirán 50 mdd en un servicio de banca móvil que se lanzará en México este año y luego se extenderá en AL.

En un intento por nivelar el campo de juego en un sector que se ve cada vez más lucrativo para expandir los servicios móviles de próxima generación, el gobierno retiró recientemente la banda de 2.5GHz a MVS, la cuarta compañía televisora del país, con el argumento de que estaba subutilizada.

Internet

La proporción de las conexiones de banda ancha en el total de conexiones de Internet se elevó de 1.3% en 2000 a 86% en 2011. Sin embargo, las suscripciones de banda ancha, a 15.6 por cada 100 personas en 2016, serán mucho más bajas que en Corea del Sur (41%).

Los servicios de banda ancha generarán 3.2 mdd en 2015, contra 1.8 en 2009, según Pyramid Research, lo cual compensará la caída en ingresos por banda estrecha.

La propiedad de computadoras personales (PC, por sus siglas en inglés) y el uso de Internet se han elevado con rapidez en años recientes, aunque desde una base muy baja, debido sobre todo al aumento de los ingresos personales y a la disponibilidad de crédito. La penetración de Internet subió de 17.2% en 2005 a 36.2 en 2011 (con un agregado neto de 23 millones de usuarios) y se prevé que llegue a 48.8% hacia 2016. La penetración de PC creció de 11.9 a 36.6% en el mismo periodo, y se prevé que llegue a 50.3% en 2016.

Se calcula que 80% de los trámites gubernamentales se encuentran ya en línea, y hay una transición hacia la presentación de declaraciones de impuestos por Internet. El gobierno mexicano promueve con fuerza el desarrollo de TI y está a la vanguardia de servicios de e-gobierno y nuevas tecnologías en AL.

El gobierno es el mayor consumidor de productos de TI; otra zona de crecimiento de la demanda está en el sector de las telecomunicaciones.

El e-comercio se desarrolla con rapidez, al elevarse la demanda y el acceso a Internet y mejorar las compañías sus plataformas de Internet. Según Mercado Libre, el mayor operador de e-comercio en AL, con unos 2.7 mdd en 2011, el mercado mexicano de e-comercio ha crecido 30% de 2009 a la fecha, pero sólo representa 1.5% de las ventas totales al menudeo.

Telmex representa 64.3% de usuarios de Internet por medio de su filial Prodigy, según los datos más recientes de Mintel GMN (2007). Sin embargo, existen numerosos operadores de comunicaciones de datos, Internet y televisión por cable, entre ellos Terra, Maxcom y Megacable, y las proporciones de mercado varían mucho según la región.

La fidelidad inalámbrica (WiFi) fue introducida en México por Telmex en 2003, y la cobertura se expande con rapidez. Por lo regular se encuentran hotspots de WiFi en hoteles, grandes tiendas y aeropuertos, aunque algunos requieren cuenta en Telmex.

En 2005 Maxcom, proveedor de línea fija, y SIT, de televisión por cable, presentaron el primer servicio triple play en México, y fueron seguidos por Cablevisión y Megacable.

Los participantes en el mercado buscan converger, ofreciendo combinaciones de voz y datos, pero los principales operadores de telecomunicaciones enfrentarán restricciones normativas en su oferta de servicios múltiples, como ha ocurrido con Telmex.

Pese al requerimiento oficial de que los proveedores sean operadores de voz con licencia, el VoIP es popular en México, impulsado en parte de las altas tasas de emigración a EU.

Traducción de textos: Jorge Anaya