Economist intelligence unit

Crisis 2009

Mercados emergentes: ¿tropezón o caída?

Ampliar la imagen

Manifestación en Hong Kong para exigir que Citibank responda por fondos del quebrado banco de inversiones Lehmann Brothers, adquiridos en la sucursal que muestra la imagen. La mujer tiene escrito: “Citibank me engaña con mi cuenta de ahorros. Citi vergüenza”

Foto: Reuters

Manifestación en Hong Kong para exigir que Citibank responda por fondos del quebrado banco de inversiones Lehmann Brothers, adquiridos en la sucursal que muestra la imagen. La mujer tiene escrito: “Citibank me engaña con mi cuenta de ahorros. Citi vergüenza”

Foto: Reuters

Nadie habla ya de “desacoplamiento”. En cambio, las economías emergentes se hunden junto con las desarrolladas. Durante 2008 los mercados de valores de los países emergentes se redujeron más que los del mundo rico, y problemas financieros obligaron a países como Hungría, Letonia y Pakistán a mendigar al FMI. Las exportaciones de Taiwán cayeron 42% durante el pasado año, y las de Corea del Sur 17%; incluso las de China han disminuido. El PIB de Singapur se redujo en 12.5% anualizado en el cuarto trimestre de 2008, su mayor caída registrada. ¿Es el fin del auge de los mercados emergentes?

Durante cinco años, hasta 2007, las economías emergentes crecieron a un promedio anual de más de 7%. Pero en los últimos tres meses su producción total puede haber descendido ligeramente, de acuerdo con JPMorgan, conforme la caída de las exportaciones se vio exacerbada por una repentina reducción del financiamiento comercial. Para 2008, en general, el promedio de crecimiento de las economías emergentes fue aún superior a 6%, pero los últimos pronósticos del sector privado indican que podría deslizarse a menos de 4% este año. Algo desalentador si se compara con el pasado reciente, aunque todavía robusta frente a la disminución de 2% del PIB prevista para los países del G-7.

Puntales derrumbados

A corto plazo, sólo puede esperarse sufrimiento. Pero algunos economistas sostienen que las perspectivas a largo plazo de los mercados emergentes han sido perjudicadas de manera grave por la crisis financiera mundial. De Brasil a China, afirman, el auge fue impulsado en gran medida por las exportaciones para consumidores estadunidenses, el fácil acceso al capital barato y los precios altos. Los tres puntales se han derrumbado. Esto podría reducir los índices de crecimiento futuro de las economías emergentes.

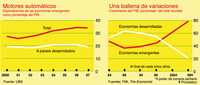

Sin embargo, a menudo se exagera la dependencia de Estados Unidos (EU) de las economías emergentes. El aumento de las exportaciones totales, como porcentaje del PIB a partir de 2000, podría sugerir que su auge fue impulsado por la demanda del mundo rico. Pero su dependencia de las exportaciones hacia países desarrollados apenas se ha alterado, a algo menos de 20% del PIB (ver gráfica 1). La mayor parte del crecimiento de las exportaciones ha sido en el mundo en desarrollo.

Por supuesto, las economías emergentes no regresarán a sus excepcionales índices de crecimiento de 2007 (lo que no es tan malo, pues muchos se debían al sobrecalentamiento). Pero es igualmente erróneo suponer que no pueden recuperarse hasta que EU se recobre. Hay buenas razones para creer que la proporción del crecimiento mundial de los mercados emergentes continuará aumentando (ver gráfica 2).

Gerardo Lyón, economista en jefe de Standard Chartered, sostiene que la mayoría de las economías emergentes no han sido contaminadas por los profundos problemas estructurales de EU, como una deuda enorme que podría obstaculizar su crecimiento durante años. Si bien 2009 será un año doloroso para los países más pobres, los que tienen grandes ahorros y deuda reducida podrían recuperarse con bastante rapidez. En muchos aspectos, como gobierno y balanza exterior, las economías emergentes son mucho más sólidas que las ricas.

Lamentablemente, las cifras totales ocultan muchos horrores, sobre todo en Europa oriental. Países como Hungría, Estonia, Letonia y Turquía tienen enormes déficit en cuenta corriente y deuda externa. Entre 2000 y 2008, el peso de la deuda externa como porcentaje del PIB se redujo de 37% a 20% en América Latina y de 28% a 17% en las economías emergentes de Asia, pero saltó de 45% a 51% en Europa central y oriental.

Conforme el capital extranjero se agotaba, el PIB cayó 4.6% en Letonia y 3.5% anual en Estonia durante el tercer trimestre de 2008. La consultora Capital Economics espera una caída adicional de 5% este año. Es posible que la economía de Hungría se contraiga en 2009. Turquía podría estar también a punto de tener problemas. Sus pagos por servicio de la deuda para 2009 ascienden a 80% de sus reservas en moneda extranjera, la proporción más alta de cualquier gran economía emergente.

Rusia ha tenido excedentes de cuenta corriente desde hace muchos años, pero también ha resultado muy afectada por fugas de capital y una congelación crediticia. Bancos y empresas tienen dificultades para refinanciar su deuda externa. Las reservas oficiales se han reducido en 160 mil millones de dólares (mdd), o 25%, a partir de agosto. A consecuencia de la disminución de los precios del petróleo, es probable que Rusia encare sus primeros déficit en cuenta corriente y presupuestario en una década, y que su economía se contraiga en 2009.

Las economías asiáticas, impulsadas por las exportaciones, han sido afectadas por el desplome de la demanda mundial. La producción ya está cayendo en Singapur, Hong Kong y Taiwán. Sin embargo, los superávit en cuenta corriente y moderadas deudas internas implican que la mayor parte de la región esté mucho menos expuesta a la restricción crediticia que Europa oriental. Asia tiene otras dos ventajas. En primer lugar, como gran importadora de materias primas, se beneficiará de la caída de precios de productos básicos, a diferencia de América Latina. Y en segundo lugar, salvo India, los países asiáticos tienen una baja proporción de deuda pública respecto de su PIB, por lo que tienen mayor posibilidad de ofrecer estímulos fiscales que otras economías emergentes. Estas políticas necesitan tiempo para funcionar, pero, después de un desagradable 2009, Asia está bien posicionada para ser la primera región del mundo en recuperarse.

China es crucial para el derrotero de Asia. Muchos economistas esperan que el crecimiento del PIB disminuya a alrededor de 7% en 2009, de casi 12% en 2007, su tasa más lenta desde hace casi dos décadas. Miles de fábricas han cerrado en el sur, provocando preocupaciones de que el aumento del desempleo despierte el malestar social. Esto obligó al gobierno a decretar un gran estímulo fiscal a finales de 2008, que deberá impulsar el crecimiento durante el segundo semestre de este año. Con deudas de sólo 18% del PIB, el gobierno tiene grandes posibilidades de aumentar su gasto. Y si China tiene que depender más de la demanda interna, esto le ayudará a transitar por un camino más sustentable.

En cualquier caso, la comparación entre China e India muestra que las exportaciones no son lo que determina la vulnerabilidad de las economías ante la crisis mundial. Las exportaciones de India, como porcentaje del PIB, son mucho más pequeñas que las de China, por lo que uno podría esperar que resistiría mejor. Pero gran parte de la inversión india –el principal motor del reciente crecimiento– ha sido financiada por préstamos del exterior o nuevas emisiones de valores. Ambos instrumentos se han agotado. El enorme déficit presupuestario del gobierno limita también sus opciones de política fiscal. El 2 de enero India anunció su segundo paquete de estímulos monetarios y fiscales en un mes, pero la inversión adicional es diminuta. Standard Chartered estima que el crecimiento del PIB bajará a 5% en 2009, muy por debajo de su reciente ritmo de 9%.

Países rezagados

Durante los últimos cinco años hubo auge en casi todas las economías emergentes. Ahora su suerte es muy diferente. El factor más importante para determinar cómo harán frente a la recesión del mundo rico es si son grandes ahorradores, capaces de estimular sus economías, o grandes deudores. Si los inversionistas internacionales continúan evadiendo el riesgo y los gobiernos del mundo rico siguen inundando los mercados con sus préstamos, será difícil que los gobiernos de los países emergentes puedan emitir bonos y que los bancos y empresas puedan renegociar sus deudas. Algunos países en desarrollo permanecerán rezagados más tiempo que otros.

Sin embargo, sus perspectivas a largo plazo siguen siendo buenas, gracias a las reformas estructurales y a las mejores políticas macroeconómicas del último decenio. En diciembre, el Banco Mundial pronosticó que el PIB per cápita en los países más pobres crecería a un ritmo anual de 4.6% en 2010-15, similar a la tasa de la última década, y más de dos veces más rápido que en el decenio de 1990. La palabra “disociación” o “desacoplamiento” podría desempolvarse de nuevo.

Fuente: EIU

Traducción de texto: Jorge Anaya