Reporte Económico

Pensiones en entredicho (segunda y última)

El Instituto Mexicano de Ejecutivos de Finanzas (IMEF) publicó en su Boletín Técnico (2006) un estudio del actuario Carlos Soto Pérez, titulado Crítica propositiva al Sistema de Ahorro para el Retiro en México, en el cual expone que éste tiene una “falla de origen”, dado que “nunca se le vinculó adecuadamente con la realidad del empleo, hay trabajadores que ganan poco, aportan poco y, en consecuencia, no recibirán pensiones adecuadas(…) no van a lograr una capitalización individual suficiente para una pensión digna en su vejez(…) el modelo actual de las Afore no está considerando el impacto negativo real de la densidad de cotización (tiempo de cotización efectiva) ni los contratiempos de una carrera salarial, por lo que las proyecciones de saldos que muestran las Afore a sus afiliados son inexactas y asumen cantidades que están fuera de lo real y lo posible” (subrayados míos).

En nuestro medio, el sistema es excluyente para millones de trabajadores y las carreras salariales (cuando las hay) distan mucho de la continuidad de cotización: periodos de desempleo, fuerte movilidad, ocupación informal, traspasos entre el sector público y el privado, y muchas contingencias más afectan la densidad de cotización a lo largo de la vida laboral.

Un estudio realizado en Chile en 2004 demostró que la densidad de cotización de los chilenos es de 52.1%, es decir, si un afiliado trabaja 40 años sólo cotiza alrededor de 21 años; por sexos, esta densidad es de 43.4 para las mujeres y de 59.6% para los hombres; por edades, la mayor densidad de cotización se registra en los últimos 10 años de vida laboral, factor altamente preocupante si sabemos que en un sistema de capitalización individual los aportes efectuados en los primeros años de trabajo son los que rentarán por más tiempo.

Esta densidad de cotización en Chile ha sido, además, dececiente en las pasadas dos décadas, al igual que para los trabajadores en Argentina (donde pasó de 54.9 en 1994 a 39.0% en 2001) y en Uruguay (donde bajó de 83.8 en 1997 a 56.9% en 2003). En los tres países las mayores afectaciones han sido, por supuesto, para las clases de ingresos medios y bajos.

En México, una estimación de la densidad de cotización realizada con los datos disponibles a finales de 2004 la ubica en 56%, esto es, que si un afiliado mexicano trabaja 40 años, sólo cotiza alrededor de 22 años.

En febrero de 2006 –indica el estudio– había 35.6 millones de afiliados al sistema de pensiones, de los cuales sólo 37% estaba cotizando, es decir, que 63% de los afiliados estaba inactivos y no obstante podía ver reducidos sus ahorros dado que todas las Afore cobran comisiones sobre el saldo existente.

Respecto de los rendimientos, hemos preparado un cuadro sobre el rendimiento efectivo (renta nominal menos la inflación, menos la comisión cobrada) de las cinco Siefore en cada una de las Afore existentes (Gráfico 4). Este rendimiento es anualizado y es el promedio de los pasados 36 meses. Los resultados son lapidarios:

a) En las Siefore Básica 1 (afiliados de 56 años o más), sólo con inversiones en renta fija, todas muestran algún rendimiento efectivo, aunque bajo en general, siendo el más alto el de Scotia, con 3.81% anual.

b) En las SB-2 (45-55 años), ya con un contenido de renta variable, el rendimiento efectivo es menor y dos Afore presentan rendimiento negativo (pérdida): Ahorra Ahora (-2.08%) y Metlife (-0.05%).

c) En las SB-3 (37-45 años) ya muestran pérdida tres Afore, las dos mencionadas más Banorte Generali.

d) En las SB-4 (27-36 años) registran pérdida las Afores mencionadas más Ixe e Invercap.

e) En las SB-5 (26 años o menos), aquellas con más inversiones de riesgo, se adicionan con pérdidas: Banamex, Bancomer, Coppel y Profuturo GNP.

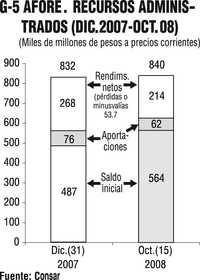

Buena parte de estas pérdidas o “minusvalías” (pérdidas de valor que se esperan recuperar) se dan en este año y alcanzan entre el 1º de enero y el 15 de octubre un total de -53 mil 700 millones de pesos (Gráfico 5).

Regresando al estudio del IMEF, su conclusión central es digna de la mayor atención: en el mejor de los casos, el sistema de ahorro para el retiro en México no puede brindar, en promedio, ni siquiera una pensión que sea igual a dos veces el salario mínimo.

Ante tal realidad, el estudio enfatiza la necesidad de “un replanteamiento del esquema de la protección social en el marco de una solidaridad integral”, y recomienda estudiar el sistema diseñado por Suecia a mediados de los años 90 y adoptado posteriormente por Italia, Polonia y Letonia, entre otros puntos.

Por nuestra parte, desde siempre calificamos como improcedente la privatización de las pensiones y no podemos estar más de acuerdo en una reestructuración a fondo.

Consideramos que (como en Argentina) es preciso replantearnos sin dogmatismos, a la luz de la realidad, la experiencia y las circunstancias específicas del país, una reestructuración del sistema pensionario a partir de la creación de un Instituto Nacional de Pensiones, público, autónomo y administrado por personas de la más alta capacidad y probidad, que absorba lo existente y opere un nuevo sistema nacional de pensiones de corte solidario que:

a) Unifique para beneficio social un sistema de alta eficiencia para los trabajadores en el IMSS, el ISSSTE e independientes, con absoluta garantía de que todo afiliado contará con el máximo de facilidades para cotizar y, según sus circunstancias, con una pensión digna para el retiro,

b) Administre óptima, escrupulosa y transparentemente los recursos de los trabajadores, sin inversiones de riesgo, para lograr el máximo rendimiento y seguridad con el mínimo costo de administración. El sistema de pensiones debe ser autofinanciable, pero por su naturaleza no puede ser objeto de negocio,

c) Constituya la fuente de ahorro más importante del país para la expansión productiva de todos los sectores estratégicos y productivos básicos de la Nación,

d) Brinde a los afiliados un servicio de máxima calidad en eficiencia y atención, e

e) Integre con los servicios de salud y los organismos existentes (y otros nuevos) un Sistema de Seguridad Social avanzado, de la más alta calidad para los trabajadores mexicanos.

UNIDAD TÉCNICA DE ECONOMÍA SA de CV • ciudad de México • Teléfono / Fax: 5135 6765 • [email protected]